Guide Complet sur le Financement Immobilier en 2024

Fiscalité et Impôts

Financer l'achat d'une propriété est une étape cruciale du processus d'achat. Ce guide complet vous aidera à comprendre les différentes options de financement et à choisir celle qui vous convient le mieux. Nous aborderons les types de prêts, les aides disponibles, les démarches à suivre, et quelques astuces pour optimiser votre financement.

1. Les Types de Prêts Immobiliers

Prêt Hypothécaire

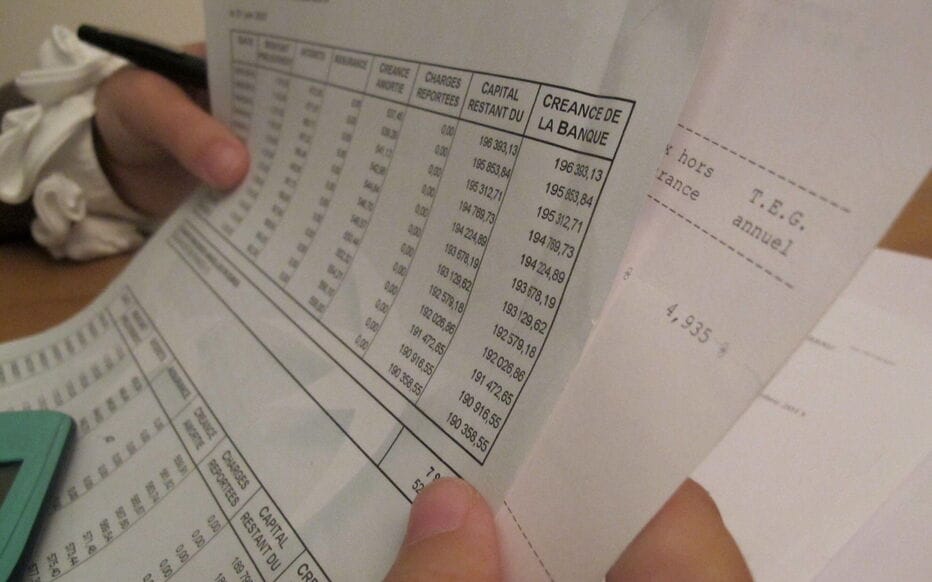

Le prêt hypothécaire est la méthode la plus courante pour financer l'achat d'une propriété. Il existe plusieurs types de prêts hypothécaires, chacun avec ses propres conditions et taux d'intérêt :

- Prêt à Taux Fixe : Le taux d'intérêt reste le même pendant toute la durée du prêt. Cela offre une stabilité et une prévisibilité des paiements.

- Prêt à Taux Variable : Le taux d'intérêt peut changer à intervalles réguliers en fonction des conditions du marché. Cela peut être avantageux si les taux baissent, mais comporte un risque si les taux augmentent.

- Prêt à Taux Mixte : Combine des périodes de taux fixe et de taux variable. Cela peut offrir une certaine stabilité initiale suivie d'une flexibilité.

Prêt à Taux Zéro (PTZ)

Le prêt à taux zéro est destiné aux primo-accédants et permet de financer une partie de l'achat sans payer d'intérêts. Il est soumis à certaines conditions de ressources et de localisation. Le PTZ peut représenter un complément très intéressant au prêt principal.

Prêt Relais

Le prêt relais est conçu pour les acheteurs qui souhaitent acheter une nouvelle propriété avant de vendre leur bien actuel. Il permet de financer l'achat du nouveau bien en attendant la vente de l'ancien.

2. Aides et Subventions pour le Financement Immobilier

Il existe diverses aides et subventions pour aider les acheteurs à financer leur propriété. Ces aides peuvent varier en fonction de la localisation et de la situation personnelle de l'acheteur :

- Aides de l'Agence nationale de l'habitat (ANAH) : Destinées aux travaux de rénovation énergétique et à l'amélioration de l'habitat.

- Subventions Locales : Certaines collectivités locales proposent des subventions pour encourager l'accession à la propriété et la rénovation de l'habitat.

- Prêt Accession Sociale (PAS) : Destiné aux ménages modestes, il permet de bénéficier de conditions avantageuses pour le financement de la résidence principale.

3. Les Démarches pour Obtenir un Financement Immobilier

Préparer son Dossier de Financement

Un dossier de financement solide augmente vos chances d'obtenir un prêt. Voici les éléments à inclure :

- Pièces d’Identité : Carte d’identité, passeport.

- Justificatifs de Revenus : Bulletins de salaire, avis d'imposition, contrats de travail.

- Justificatifs de Dépenses : Relevés de compte, factures.

- État des Lieux Patrimonial : Épargne, biens immobiliers détenus.

Comparer les Offres de Prêt

Il est crucial de comparer les offres de différents établissements financiers pour trouver les conditions les plus avantageuses. Utilisez des comparateurs en ligne et n'hésitez pas à négocier les taux et les frais annexes.

Obtenir une Pré-approbation

Une pré-approbation de prêt immobilier peut faciliter votre recherche de propriété. Elle indique aux vendeurs que vous êtes un acheteur sérieux avec un financement potentiel déjà en place.

4. Optimiser son Financement Immobilier

Augmenter son Apport Personnel

Un apport personnel plus élevé peut réduire le montant du prêt et donc les intérêts à payer. Il peut également améliorer vos conditions d'emprunt et votre capacité de négociation.

Choisir la Bonne Durée de Prêt

La durée du prêt impacte directement le montant des mensualités et le coût total du crédit. Une durée plus courte augmente les mensualités mais réduit le coût total du prêt, tandis qu'une durée plus longue fait l'inverse.

Utiliser les Simulateurs de Prêt

Les simulateurs de prêt en ligne permettent de calculer les mensualités, les coûts totaux et de comparer différentes offres. Ils sont un outil précieux pour planifier votre financement immobilier.

5. Astuces pour Réussir votre Financement Immobilier

Pour plus d'astuces sur l'achat d'une maison, consultez notre article sur les astuces pour acheter une maison en 2024.

Pour comprendre les tendances actuelles du marché, lisez notre article sur les tendances du marché immobilier en 2024.

Pour des conseils sur la rénovation de votre nouvelle maison, consultez notre article sur les meilleures astuces pour rénover votre maison.

Conclusion

Comprendre vos options de financement est crucial pour réussir l'achat de votre propriété. Prenez le temps de comparer les différentes offres et de consulter des experts financiers pour faire le meilleur choix. Avec une bonne préparation et les bonnes informations, vous pouvez optimiser votre financement immobilier et réaliser l'achat de votre maison en toute sérénité.

Foire aux questions (FAQ)

1. Quels sont les différents types de prêts hypothécaires disponibles ?

Les prêts hypothécaires à taux fixe, à taux variable et les prêts à taux mixte sont parmi les options courantes.

2. Quelles sont les conditions pour bénéficier du prêt à taux zéro ?

Les conditions varient selon les revenus, la composition familiale et la localisation du bien.

3. Où puis-je trouver des aides et subventions pour financer mon achat immobilier ?

Consultez les sites des agences locales de l'habitat et des administrations publiques pour connaître les aides disponibles.